retrocesiones del mercado reasegurador a junio de 2022

La SUPERINTENDENCIA DE RIESGO DEL TRABAJO (SSN) publicó Información sobre Retrocesiones del Mercado Reasegurador Local al 30 de Junio de 2022. El mismo presenta un análisis estadístico - contable sobre los contratos de retrocesiones del Mercado Reasegurador Local, correspondientes al Ejercicio Económico 2021/2022

ANÁLISIS GLOBAL DE LA RETROCESIÓN

El análisis de la situación y la estructura de la Retrocesión en el Mercado Reasegurador Local se puede evaluar a partir de las cifras de los Estados Contables de las Reaseguradoras, y estudiando los

contratos de retrocesión enviados por las entidades.

Las Retrocesiones totales del mercado ascendieron a más de 54 mil millones de pesos, mientras que el reintegro de siniestros fue de 17,2 mil millones con gastos de 7,1 mil millones. El Resultado de

las operaciones de Retrocesión alcanza una pérdida técnica para las reaseguradoras locales de 29,6 mil millones de pesos.

De las 15 entidades Reaseguradoras que informaron operaciones en Reaseguro Local, 5 de ellas concentran el 72,9% del total de la retrocesión del mercado.

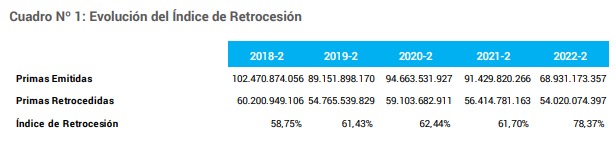

El índice de retrocesión se ubica en el orden del 78,3%, conservando una tendencia creciente en todos los períodos evaluados, exceptuando el 2021. (Cuadro Nº 1).

Cuadro Nº 1: Evolución del Índice de Retrocesión

La relación entre los Siniestros Recuperados y las Primas Retrocedidas registra una fuerte baja en los últimos tres periodos, al igual que la relación entre los Gastos de Gestión y las Primas Retrocedidas

que marcan una tendencia a la baja desde el año 2019 a la fecha. (Gráfico Nº 1).

Con relación a las retrocesiones según Región y País, en líneas generales no existen diferencias significativas en toda la serie. Bermudas se consolida como destino importante compensando la

merma de Estados Unidos. Se ceden menos de 337 millones de pesos en el mercado local.

Las 10 principales entidades Retrocesionarias participan con el 67,6% del total retrocedido por las Reaseguradoras Locales.

En la clasificación de la Retrocesión por Tipo de Contratos, el 77,2% son automáticos y el 22,8% facultativos. La distribución de los siniestros recuperados registra mayor estabilidad a través del

tiempo, siendo 72,6% Automáticos y 27,4% Facultativos. Finalmente los contratos automáticos son los que concentran la mayor parte de los Gastos de Gestión, en un 89,9%.

Según su Modalidad, el 89,2% de las Primas Retrocedidas corresponden a contratos realizados de manera Proporcional con las Reaseguradoras. Los Siniestros Recuperados ascendieron a un 94,8% de

su volumen en los contratos Proporcionales. Por otro lado, los Gastos de Gestión se mantienen casi en su totalidad en contrataciones de tipo Proporcional.

Las Primas Retrocedidas según ramo se distribuyen en un 88,4% en Seguros de No Vida, correspondiendo solo un 11,6% para los de Vida. Las distribuciones en los Siniestros Recuperados

son del 89,2% y 10,8% respectivamente y del 97,2% y 2,8% en los Gastos de Gestión Con respecto al Modo de Contratación, el 64,8% de las Primas Retrocedidas corresponden a

contratos realizados en forma Directa con las Reaseguradoras, con valores mayores a los registrados en los períodos anteriores. Las cifras para los Siniestros Recuperados son del 59,6% con un leve

tendencia al alza y los Gastos de Gestión presentan una tendencia a la baja respecto a los últimos años con 64,6%

Análisis por Entidad Retrocesionaria

El 76,9% de las Primas Retrocedidas se concentra en 15 entidades Retrocesionarias, mientras que el 23,1% restante se distribuye en 113 entidades. Las 5 primeras tienen una participación de mercado

acumulada del 47,4%.

La primeras 25 entidades concentran el 86,6% de la Retrocesión, el 80,1% de los Siniestros Recuperados y el 87,2% de los Gastos de Gestión.

Respecto al Tipo de contratación, las entidades que lideran las Retrocesiones Automáticas son Zurich Insurance Company (23,2% del total de contratos Automáticos) y Ace Ina Overseas Insurance

Company Ltd. (11,2%), mientras que en las Facultativas las líderes son Lloyd´s (22,6% del total de contratos Facultativos) y Best Meridian Insurance Company SPC (17,5%).

En los contratos Proporcionales lideran, Zurich Insurance Company con el 20,1% y ACE Ina Overseas Insurance Company LTD. con un 8,7%, mientras que en los No Proporcionales Lloyd´s

Hannover Ruck concentran el 11,1% y el 10,3% respectivamente.

En lo que respecta a Seguros de Daños No Vida , las cinco primeras compañías concentran el 47,8% de las Primas Retrocedidas, el 43 % de los Siniestros Recuperados y

el 50,4% de los Gastos de Gestión.

Para los Seguros de Vida , se observa una mayor concentración, ya que el 92,2% de las Primas Retrocedidas positivas se realiza con cinco operadores. La primera entidad

(Best Meridian Insurance Company) concentra el 51,8% de la cesión.

Los principales operadoras por venta directa son Zurich Insurance Company y Ace Ina Overseas Insurance Company Ltd., concentrando el 27,6% y 13,4% de las Primas Retrocedidas por este canal

respectivamente , mientras que las principales compañías que operan a

través de intermediarios son Lloyd´s y Munchener Ruck representando un 19,5% y 9,2% de las Primas Retrocedidas por este canal.

Análisis por Intermediarios

El 35,2% del total retrocedido (19.014 millones de pesos) se canaliza por medio de intermediarios y el 40,7% de estas operaciones las realiza Aon Benfield Argentina. Los primeros 10 intermediarios

concentran el 93,9% de la Retrocesión, el 92,9% de los Siniestros Recuperados y el 97,2% de los Gastos de Gestión

Acceda a la circular completa aquí: informe retrocesiones ssn.pdf